건설장비시장 장악 원하는 현대重과 이해관계 일치

MBK·글랜우드 등 자금력 막강…합종연횡이 변수

밥캣은 매각 대상서 제외…두산그룹에 남기기로

현대중공업그룹이 두산인프라코어 인수에 나서면서 국내 인수합병(M&A) 시장도 달아오르고 있다. 가장 강력한 인수후보로 꼽혀온 현대중공업이 재무적 투자자인 KDB인베스트먼트(KDBI)와 손잡고 인수전에 뛰어들자 “이미 구도가 기운 것 아니냐”는 평가까지 나온다. 업계에선 국내 건설기계 시장을 장악하려는 현대중공업그룹과 두산그룹 구조조정을 연내 매듭짓고 싶은 산업은행의 이해관계가 일치한 결과라고 해석하고 있다.

“두산그룹 캐시카우 잡아라”

두산인프라코어는 하반기 M&A 시장의 최대어로 꼽혀왔다. 국내 건설기계 1위 업체인 두산인프라코어는 2018년 8481억원, 2019년 8404억원의 영업이익을 거두며 두산그룹의 '캐시카우' 역할을 했다.

신종 코로나바이러스 감염증(코로나19) 영향으로 대부분의 국내 중공업 기업이 어려움을 겪고 있지만 두산인프라코어는 올해도 견조한 실적을 거둘 것으로 예상된다. 두산인프라코어는 올해 8월까지 1만2797대의 굴착기를 판매했다. 중국 건설경기가 활황이던 2010년 이후 9년 만의 최대 실적이다. 투자은행(IB) 업계 관계자는 “최근 중국 시장에서 실적이 워낙 좋아 예비입찰 전부터 많은 사모펀드(PEF)가 관심을 보였다”고 말했다.

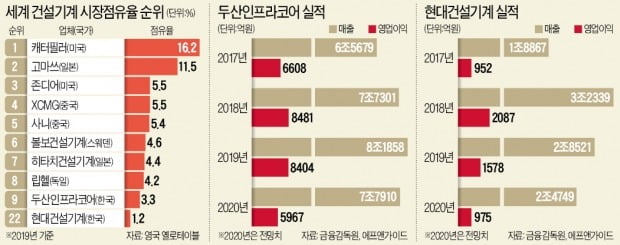

현대중공업그룹도 이전부터 두산인프라코어를 유심히 지켜봐왔다. 계열사인 현대건설기계와 합치면 단숨에 글로벌 5위권의 건설기계 업체로 도약할 수 있기 때문이다. 국내 건설기계 시장도 70% 이상을 장악할 수 있을 것으로 예상된다.

시장조사업체 영국 옐로테이블에 따르면 현재 글로벌 건설기계 시장 점유율 순위는 미국 캐터필러(16.2%), 일본 고마쓰(11.5%), 미국 존디어(5.5%), 중국 XCMG(5.5%), 중국 사니(5.4%), 스웨덴 볼보건설기계(4.6%) 순이다. 두산인프라코어와 현대건설기계는 각각 3.3%와 1.2%로, 인수가 성사되면 볼보와 비슷한 점유율을 갖게 된다. 두산인프라코어가 강점을 지닌 중국 시장에서 시너지도 기대할 수 있다.

두산그룹 구조조정 마지막 퍼즐

이런 배경 때문에 수차례 인수설이 불거졌지만 정작 현대중공업그룹은 최근까지 “인수를 검토하지 않고 있다”며 발을 빼왔다. 현대중공업이 28일 돌연 입장을 바꿔 인수전에 참여하게 된 배경은 크게 두 가지다. 재무적 투자자인 KDBI와 손을 잡으면서 재무적 부담이 낮아진 데다, 두산그룹이 두산인프라코어 중국 법인(DICC) 소송을 떠안기로 하면서 불확실성이 해소됐기 때문이다. 업계에서는 산업은행이 인수전 참여를 주저하는 현대중공업에 재무적 투자자로 참여해 “인수자금을 대주겠다”는 제안을 먼저 한 것으로 보고 있다.

현대중공업지주가 보유한 현금성 자산은 올해 6월 기준 2조2242억원으로 '실탄' 마련에는 문제가 없다. 하지만 그룹 최대 숙원사업인 대우조선해양 인수를 앞두고 있기 때문에 두산인프라코어에 자금을 집중할 여력이 부족했다.

두산인프라코어는 중국 자회사인 DICC와 관련해 미래에셋자산운용·하나금융투자·IMM프라이빗에쿼티(PE) 등과 소송을 벌이고 있다. 소송 가액은 7000억원인데 지연 이자까지 포함하면 소송 관련 우발채무가 1조원에 달할 것으로 예상된다. 현대중공업 관계자는 “양사 합병으로 글로벌 경쟁력을 강화하는 한편 규모의 경제를 통한 공동 구매 및 연구개발 시너지도 기대된다”며 “무인 굴삭기 등 미래기술도 공동개발할 수 있을 것”이라고 말했다.

최종 승자는 미지수

두산인프라코어가 보유하고 있는 두산밥캣 지분(51.05%)은 이번 매각 대상에서 제외된다. 두산인프라코어를 투자회사와 사업회사로 인적분할한 뒤 두산밥캣을 거느린 투자회사는 두산중공업과 합병시키고 사업회사만 매각하는 방식이다. 두산인프라코어 인수전의 최종 승자가 누가 될지는 아직 속단하기 이르다는 게 업계의 관측이다. 현대중공업-KDBI컨소시엄이 가장 유력하지만 MBK파트너스, 글랜우드PE 등 대형 사모펀드들이 막대한 자금동원력을 갖고 있는 데다 합종연횡을 이뤄 대항할 가능성도 거론된다. 현대중공업지주 계열인 현대건설기계가 상반기 기준 8387억원의 현금성 자산을 보유하고 있지만 그룹의 자금여력을 모두 동원할지는 미지수다.

인수전이 예상보다 흥행할 가능성이 커지면서 두산그룹의 자구안 이행에는 더욱 속도가 붙을 것으로 예상된다. 두산그룹은 KDB산업은행과 한국수출입은행에서 자금 3조6000억원을 지원받고 경영 정상화 방안을 이행하고 있다.

두산그룹은 지난 22일 두산타워를 마스턴투자운용에 8000억원에 매각한 것까지 합쳐 회사가 보유 중인 자산 다섯 곳을 매각했다. 두산솔루스, 네오플럭스 등의 매각으로 약 2조원을 마련했다. 두산인프라코어를 1조원에 팔면 채권단이 요구한 자구안 3조원을 대부분 맞출 수 있게 된다.

기사 및 더 읽기 ( 두산문제 해결 다급한 産銀, 현대重에 "손잡고 인수 나서자" - 조세일보 )https://ift.tt/2S8f8gs

비즈니스

0 Comments:

Post a Comment