|

| 코스피가 외국인과 기관 동반 매수세에 힘입어 종가 기준 사상 최고치로 마감한 27일 서울 중구 명동 하나은행 딜링룸 전광판에 코스피지수가 전일대비 7.54포인트(0.29%)상승한 2,633.45를 나타내고 있다. 2020.11.27/뉴스1 © News1 이광호 기자 |

코스피 지수가 2600선을 넘어서며 사상 최고치를 연일 갈아치우고 있다. 코로나19 사태에 실물경제는 여전히 어려움을 겪고 있지만 백신 개발 소식에 따른 경제 회복 기대감, 미국 대선 불확실성 해소, 미 달러 약세 등이 호재로 작용한 결과다.

이런 가운데 최근 주가 급등에 따라 밸류에이션(가격) 부담 우려도 제기된다. 반면 내년도 기업들의 실적 전망이 상향 조정되고 있어 PER(주가수익비율)과 같은 수익성 대비 주가 밸류에이션 부담이 큰 것은 아니라는 분석도 나온다.

29일 금융정보업체 에프앤가이드에 따르면 코스피의 12개월 선행 PER은 지난 26일 기준으로 12.79배를 기록했다. 이는 역대 최고점이었던 2008년 금융위기 직전(13배)에 근접한 수준이다. 앞서 지난 1월말 기준 10.77배 수준이던 PER은 코로나19발 급락장이었던 3월말에는 9.05배까지 하락했었다.

PER은 시가총액을 순이익으로 나눈 값으로 주가의 고평가 여부를 판단하는 지표 중 하나다. PER이 높을수록 고평가됐거나 성장성이 높은 종목이라는 의미를 갖는다. 12개월 선행 PER은 현재 주가를 향후 4개 분기의 EPS(주당순이익) 전망치로 나눈 값이다.

|

| 1990년 이후 GDP 대비 KOSPI 시가총액 비율과 장기추세선. (IBK투자증권 제공) © 뉴스1 |

IBK투자증권에 따르면 경기 펀더멘털과 주가의 관계를 나타내는 국내총생산(GDP) 대비 시가총액 비율도 금융위기 직전 수준까지 올랐다. GDP 대비 시총 비율은 일명 '버핏 지수'로 알려져 있는데, 세계적 투자가인 워렌 버핏은 '0.8배 미만이면 저평가, 1배 이상이면 고평가'로 기준을 잡았다.

최근 4개 분기(2019년 3분기~올해 2분기) GDP 대비 코스피 시가총액 비율은 0.933배를 기록했다. 아직 절대적 고점 구간에 진입하지는 않았지만 주가 부담은 커지고 있는 상황이라는 분석이다.

안소은 IBK투자증권 연구원은 "미국의 경우 이 비율이 이미 2배를 바라보고 있는 상황이며, 국가별 금융시장 규모나 구조에 따른 격차를 감안해 절대 수치로 판단하기에는 한계가 있다"면서 "코스피의 현재 GDP 대비 시가총액 비율은 장기추세선의 +2표준편차를 웃돌고 있는데, 과거 코스피가 이 범위를 넘어선 것은 2000년 IT버블과 2008년 금융위기 직전"이라고 했다. 그만큼 경기 펀더멘털과 주가의 괴리가 커진 상태라는 것이다.

하지만 코로나19 백신 출시 이후 경제 정상화에 따른 상장사의 내년 실적 반등 기대감과 추정치 상향세를 고려할 때 밸류에이션 부담이 시장을 억누를 수준은 아니라는 분석도 있다.

올해 급반등장에서 코스피 지수의 PER은 지난 8월말 12.86배까지 치솟기도 했으나 지수가 약 300p 가량 더 오른 현재는 12.79배 수준으로 소폭 떨어졌다. 시간이 흐를수록 경기 회복 기대감에 상장사 실적 추정치가 상향 조정되고 있기 때문이다.

직전 강세장이었던 2016년에도 비슷한 현상이 벌어졌다. 2016년 코스피 PER은 10배를 넘어서기도 했지만 실적 전망치 상향 조정에 힘입어 당시 코스피 사상 최고치에 올라선 2018년 1월 PER은 9.72배로 오히려 10배를 밑돌았다.

이후 미·중 무역분쟁 발생으로 주가가 하락하면서 2018년 10월말 PER이 8.00배까지 내려가 저평가 구간에 진입했으나, 실적 전망치도 함께 떨어져 이듬해인 지난해에는 PER이 10배~11배까지 올라가기도 했다.

주가 수준을 평가하는 또다른 지표인 PBR(주가순자산비율)은 현재 고평가 구간에 진입하기 시작한 단계에 불과하다. PBR은 시가총액을 자기자본으로 나눈 값으로 재무상태(장부상의 자산)와 주가를 비교하는 지표다. 통상 1배를 넘어서면 고평가 구간에 진입했다고 여겨진다.

현재 코스피 지수의 PBR은 1.08배로 금융위기 직전 고점(1.90배)에 비하면 낮은 수준이다. 지난 코스피가 종전 최고가를 기록한 2018년 1월29일(1.17배)와 비교해도 낮은 수준이다.

|

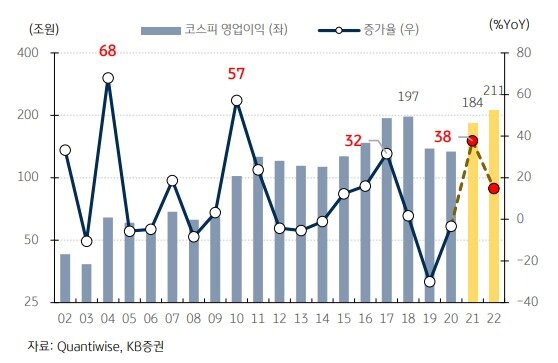

| 2002년 이후 코스피 상장사 영업이익과 전년 대비 증가율. (KB증권 제공) © 뉴스1 |

KB증권에 따르면 현재 증권가의 2021년도 코스피 영업이익 컨센서스(추정치)는 올해보다 38% 증가한 184조원, 순이익은 45% 급증한 134조원이다.

이은택 KB증권 주식전략팀장은 "경기 사이클과 반도체 사이클이 동시에 반등할때는 50% 이상의 영업이익 성장률을 기록한 경우가 일반적이었으며 지금도 이와 유사한 사이클로 추정치가 과도한 수준이 아니다"고 했다. 이어 "매년 반복적으로 하반기에는 이익추정치 하향 조정이 있었으므로 내년 하반기에도 하향 조정이 있을 가능성은 있으나 상반기까지는 추정치 상향세가 이어질 것으로 보고 있다"고 전망했다.

다만 향후 시장의 기대감을 충족하는 펀더멘털 개선이 없을 경우 가격 부담도 크게 높아질 수 있다. 안소은 IBK투자증권 연구원은 "현재 펀더멘털과 주가의 괴리에는 GDP에 반영되지 않은 코로나19 백신 개발과 상용화 기대, 미국 바이든 신정부에 대한 기대, 한국판 뉴딜 등 대규모 정책과 경기 회복 기대 등이 포함됐다"면서 "시장의 기대 요인들이 현실화되지 않을 경우 주가지수 수준이 합리적으로 받아들여지기 어려울 수 있다"고 했다.

min785@news1.kr

기사 및 더 읽기 ( '사상최고' 2600시대 코스피…주가 '부담된다' vs '아직 아니다' - 뉴스1 )https://ift.tt/36e3RTr

비즈니스

0 Comments:

Post a Comment